経済ニュース速報まとめ わかりやすい市場分析とは?

このサイトは、ファンダメンタル分析の軸である海外記事(Bloomberg、Reuters)を初心者にも分かりやすく要約しています

株、金利、FX(為替)原油、金などのファンダメンタルをまとめています

情報収集の時短にぜひ活用してください

初心者から上級者まで、経済に関心のある方々に役立つ情報を迅速かつリアルタイムでお届けします

当サイトの目標は、誰もが経済情報にアクセスしやすく、理解しやすい形で提供することで、より多くの人々が経済知識を身につけ、投資やビジネスの世界に参加できるようになることをサポートすることです

昨日、何が起きたのかを把握することで、今日の値動きなどのシナリオ構築に役立てればと思います

金融市場が開いていれば(平日)毎朝更新しています

X(Twitter)でも毎日の値動きやニュースを発信していますので、ぜひフォローよろしくおねがいします

目次

- 1 ファンダメンタル分析【オススメ】書籍

- 2 外為どっとコム タイアップ企画

- 3 ビットコイン急落、史上最高値から3割超下落――機関投資家の資金流出が背景に

- 4 ビットコインが大幅下落

- 5 下落の主な要因

- 6 機関投資家の動向が鍵

- 7 米国債市場が注目、遅れた経済指標の発表で利下げペースに影響も

- 8 遅れた経済指標が一斉発表へ

- 9 米国債相場は好調を維持

- 10 12月の追加利下げは不透明

- 11 小売大手の決算が焦点に、消費動向がAI株以上に重要な局面へ

- 12 小売決算がエヌビディアを上回る注目度に

- 13 政府統計の空白が企業決算の重要性を高める

- 14 資金がテック株から消費関連株へ移動

- 15 今週のアメリカ注目指標

- 16 通貨強弱(為替市場)

- 17 債券市場 金利市場

ファンダメンタル分析【オススメ】書籍

外為どっとコム タイアップ企画

ビットコイン急落、史上最高値から3割超下落――機関投資家の資金流出が背景に

- ビットコインが史上最高値から1カ月余りで年初来の上昇分を全て帳消し

- トランプ政権への期待後退とリスク回避の動きが影響

- ETFへの資金流入が細り、機関投資家が市場から退出

- 個人投資家は大幅な下落を警戒し、早期に売却を進めている

ビットコインが大幅下落

暗号資産ビットコインは、1月10日に記録した史上最高値12万6,251ドルから急落しています。アジア時間17日には一時9万3,714ドルを下回り、昨年末の水準を割り込みました。わずか1カ月余りで年初来の30%超の上昇分が消失した形です。

暗号資産とは?

インターネット上でやり取りされるデジタル通貨のこと。ビットコインはその代表格です。

下落の主な要因

急落の背景には複数の要因があります。

- トランプ政権の暗号資産支持への期待が後退

- ハイテク株の調整に伴うリスク資産全体の売り

- 機関投資家による資金流出

- 長期保有者による利益確定売り

機関投資家の動向が鍵

ビットコインの価格を支えてきた機関投資家による上場投資信託(ETF)への資金流入が細っています。これまで250億ドル超が流入し、運用資産は約1,690億ドルに達していましたが、この安定的な買い手が市場から静かに退いているのです。

個人投資家の心理も弱気で、過去の大暴落を警戒して早期に売却する動きが広がっています。ビットコインは過去にも急騰と暴落を繰り返してきた歴史があり、投資家の慎重姿勢が強まっています。

米国債市場が注目、遅れた経済指標の発表で利下げペースに影響も

- 政府機関閉鎖で遅れていた主要経済統計が順次発表予定

- 米国債相場は利下げを背景に2020年以来の大幅上昇

- 12月の追加利下げ実施には不透明感が広がっている

- 雇用統計の内容次第で債券市場のボラティリティが高まる可能性

遅れた経済指標が一斉発表へ

米国では政府機関の閉鎖により、10月初めから主要な経済統計の発表が滞っていました。閉鎖が解除されたことで、20日の9月雇用統計をはじめ、重要な指標が順次公表される予定です。

債券トレーダーはこれらのデータを注視しています。なぜなら、米連邦準備制度(FRB)が今後どのペースで利下げを続けるかを判断する重要な材料となるためです。

利下げとは?

中央銀行が政策金利を引き下げること。経済活動を活発化させる効果があります。

米国債相場は好調を維持

利下げを背景に、米国債相場は年初来で約6%のリターンを記録し、2020年以来の大幅上昇となっています。雇用市場の弱含みがFRBの利下げを促し、9カ月間続いた金利据え置きを終わらせました。

しかし、パウエルFRB議長は最近の利下げを「予防的措置」と位置づけており、積極的な景気刺激策ではないとの認識を示しています。

12月の追加利下げは不透明

インフレ率が依然として高止まりしていることから、FRBは12月9、10両日の会合で金利を据え置く可能性もあります。先物市場では12月の0.25ポイント利下げ確率が50%を下回りました。

JPモルガンのミスラ氏は「労働市場の安定化を示すデータが出れば、12月利下げの織り込みがさらに低下し、ボラティリティが上昇するかもしれない」と指摘しています。

ボラティリティとは?

価格の変動の激しさを示す指標。高いほど値動きが大きく不安定な状態です。

今後発表される経済指標が、債券市場の方向性を大きく左右することになりそうです。

小売大手の決算が焦点に、消費動向がAI株以上に重要な局面へ

- ウォルマートなど小売大手の決算発表が今週集中

- 政府統計の空白期間で、消費動向を示す企業決算の重要性が増大

- AI株から消費関連株への資金移動が進行中

- 低い期待値により、わずかな好材料でも株価上昇の可能性

小売決算がエヌビディアを上回る注目度に

今週はAI関連の代表格エヌビディアの決算発表が予定されていましたが、ウォルマートやターゲット、ホーム・デポなど大手小売企業の決算も相次いで発表されます。市場の関心は急速に消費関連株へと移りつつあります。

ウェルズ・ファーゴのサマナ氏は「結局のところ、消費者がどれだけヨガパンツやチーズバーガーを買いたいかが重要だ」と指摘。消費関連株こそが実体経済と直結していると強調しています。

ディフェンシブ株とは?

景気変動の影響を受けにくく、安定した業績が期待できる株式のこと。生活必需品を扱う企業などが該当します。

政府統計の空白が企業決算の重要性を高める

米政府機関の一時閉鎖により、経済統計の公表が40日余り途絶えていました。このため、企業決算は消費支出に関する貴重なデータ源となっています。

投資家は労働市場の弱さを懸念していますが、その実態を把握するための材料が乏しい状況です。小売企業の決算は、消費者の実情を示す重要な指標となります。

資金がテック株から消費関連株へ移動

株式市場では資金の流れに変化が起きています。アマゾン、メタ、テスラなど割高感のあるテック株が売られる一方、ディフェンシブな消費関連株が買われています。

トゥルイスト・アドバイザリーのラーナー氏は「期待値は低く、わずかな好材料でも株価を押し上げる可能性がある」と分析。小売大手の決算が景気循環のどの段階にいるのかを示す重要な指標になると指摘しています。

AI株が3年間の株高をけん引してきましたが、その土台を支えてきたのは底堅い消費です。この支えが揺らげば、相場全体が不安定になる可能性があります。

今週のアメリカ注目指標

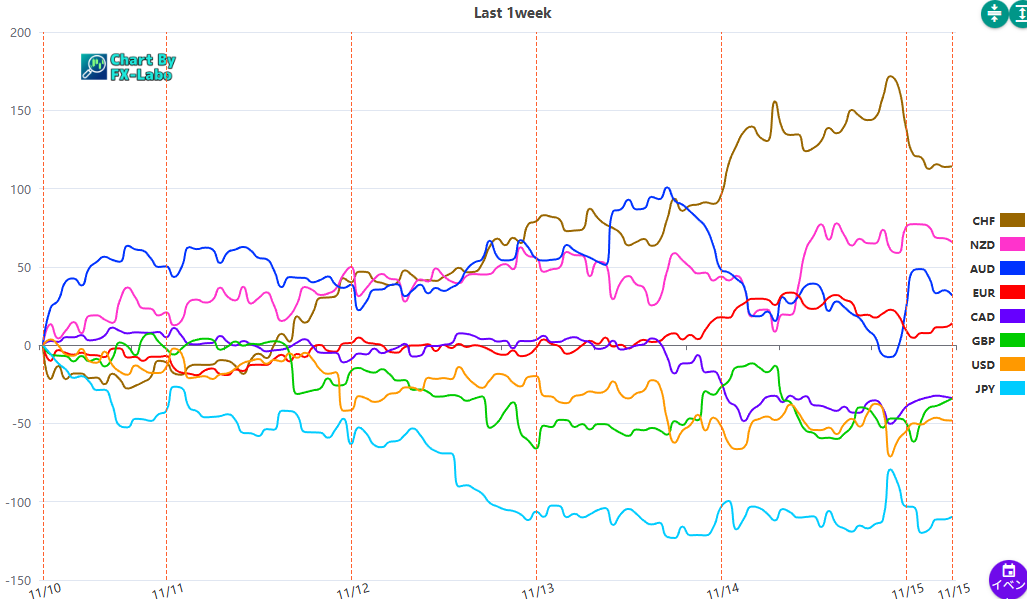

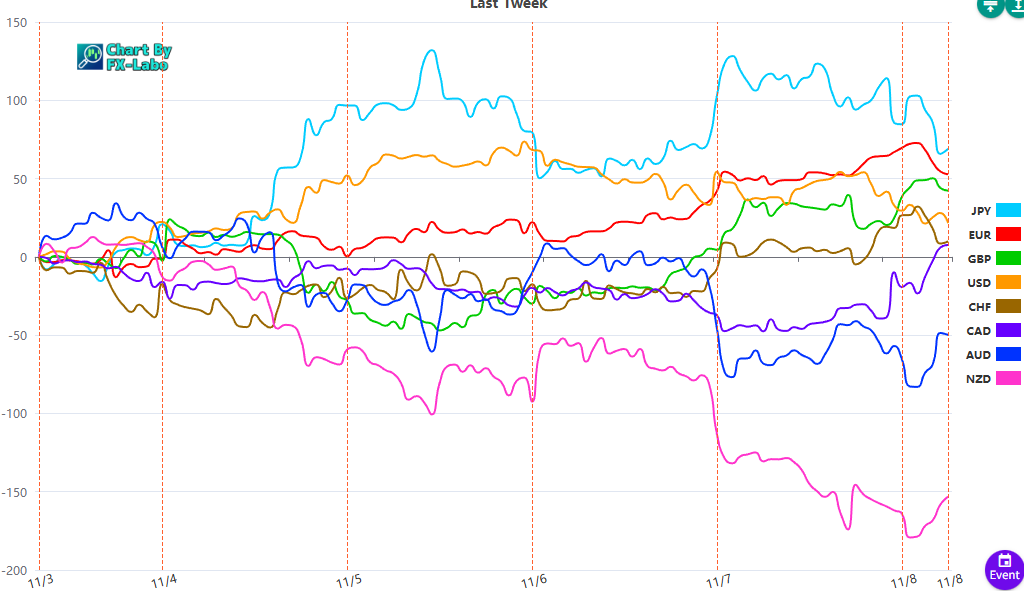

通貨強弱(為替市場)

先週(11/10~11/14)

先々週(11/3~11/7)

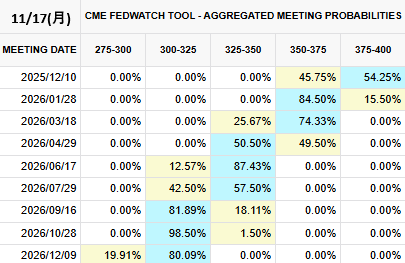

債券市場 金利市場

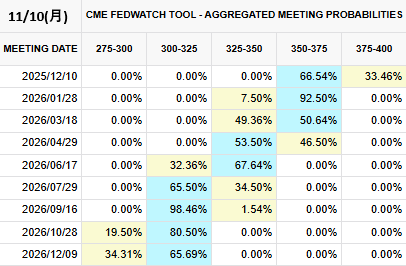

CMEのFedWatchツールの見方はこちら

総合:利下げ織り込み(先週比)

今日

一週間前

米金利一週間

毎日経済ニュースを要約していますが、「もっとこんな情報があれば」「もっとシンプルに」「ここが見づらい」「わかりづらい」などのご意見をお待ちしています!

問い合わせからメール、X(Twitter)DMやリプなどからよろしくお願いします!