経済ニュース速報まとめ

わかりやすい「AI市場分析」とは?

このサイトは、ファンダメンタル分析の軸である海外記事(Bloomberg、Reuters)をAIを使い、主要なファンダメンルを初心者にも分かりやすく要約しています。

株、金利、FX(為替)原油、金などのファンダメンタルをまとめています。

情報収集の時短にぜひ活用してください。

国内外の経済動向、株式市場、為替、金利、企業の業績など幅広いトピックについて、専門家による解説や独自の視点を交えて分析。

初心者から上級者まで、経済に関心のある方々に役立つ情報を迅速かつリアルタイムでお届けします。

当サイトの目標は、誰もが経済情報にアクセスしやすく、理解しやすい形で提供することで、より多くの人々が経済知識を身につけ、投資やビジネスの世界に参加できるようになることをサポートすることです。

昨日何が起きたのかを把握することで、今日の値動きなどのシナリオ構築に役立てればと思います。

金融市場が開いていれば(平日)毎朝更新しています。

Twitterでも毎日の値動きやニュースを発信していますので、ぜひフォローよろしくおねがいします。

株式市場(総合ニュース)

昨日(25日)は金利低下、ドル小幅高、株高でした。

米国株式市場、S&P500が新記録を樹立 – 米経済の底堅さとインフレ鈍化が背景

ソフトランディングへの期待と市場の反応

2023年10月から12月の期間、米国の実質国内総生産(GDP)は予想を上回る成長を達成しました。

これにより、米経済がリセッション(景気後退)を回避している可能性が高まり、市場の信頼が強化されました。

特に、25日の米株式市場ではS&P500種株価指数が最高値を更新するなど、投資家の楽観的な見方が反映されました。

主要指標の動向

- S&P500種株価指数: 6営業日連続の上昇を遂げ、4894.16ポイントに到達。

- ダウ工業株30種平均: 38049.13ポイントで、0.64%の上昇。

- ナスダック総合指数: 15510.50ポイントで、0.18%の上昇。

米GDPの成長とインフレ指標

- 2023年第4四半期GDP: 年率3.3%増という予想を超える伸び。

- 個人消費: 2.8%増加。

- PCEコア価格指数: 2%上昇、インフレ鈍化の兆し。

市場への影響

株式市場は、米経済の底堅さとインフレ鈍化の兆しに反応しています。

強気な業績見通しや消費の堅調さが背景にあり、特に個人消費の強さが経済成長に寄与しています。

しかし、テスラやボーイングなどの個別企業には懸念材料も見受けられます。

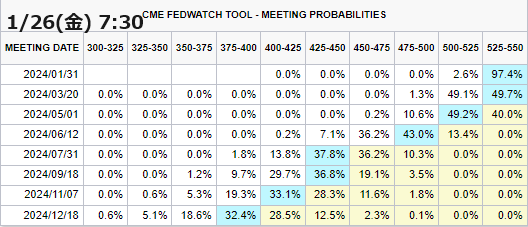

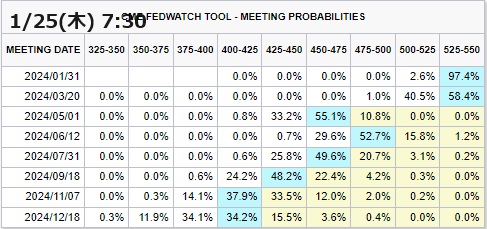

経済展望とFOMCの役割

連邦公開市場委員会(FOMC)の政策が今後の経済方向性を左右する鍵となります。

インフレ動向とFOMCの対応が、2024年の景気に大きな影響を与えると見られています。

現在、FOMCは利下げを急がない方針を示しており、市場はこの慎重なアプローチを評価しています。

専門家の見解

ブルームバーグ・エコノミクスのエコノミストやFHNファイナンシャルのチーフエコノミストなど、多くの専門家は、米経済の現状を肯定的に捉えています。

景気後退の可能性は低減し、インフレと利上げのバランスが経済の安定に寄与しているとの見方が強まっています。

債券市場 金利市場

今日

昨日

米国債利回り低下:混在する経済データとECB政策決定が影響

経済データと市場の反応

米国債利回りが低下しました。

この変動は、米国の経済データが混在していることに起因しています。

特に、第4四半期のGDP価格指数が市場予想を下回る1.5%の上昇を示しました。

これにより、米国経済の成長ペースに対する懸念が浮き彫りになりました。

7年債入札の影響

7年債の入札が順調に進んだことも、国債利回り低下に寄与しました。

市場参加者はこの結果を好感し、国債の需要が高まりました。

ECB政策決定と市場の反応

さらに、この日の欧州中央銀行(ECB)の政策決定も重要な役割を果たしました。

ECBは政策金利を4%で据え置くことを決定し、3回連続の据え置きとなりました。

ラガルドECB総裁の発言がややハト派的と受け止められ、ユーロ圏の国債利回りが低下しました。

米国債利回りの動向

米国債利回りはこの欧州の動向に連動して低下しました。

10年債利回りは5.6ベーシスポイント低下し、4.122%に。2年債利回りは7.4ベーシスポイント低下し、4.304%になりました。

まとめ

米国の混在する経済データとECBの政策決定が、米国債利回りに影響を与えています。

市場は今後の経済指標と中央銀行の動向に注目しています。

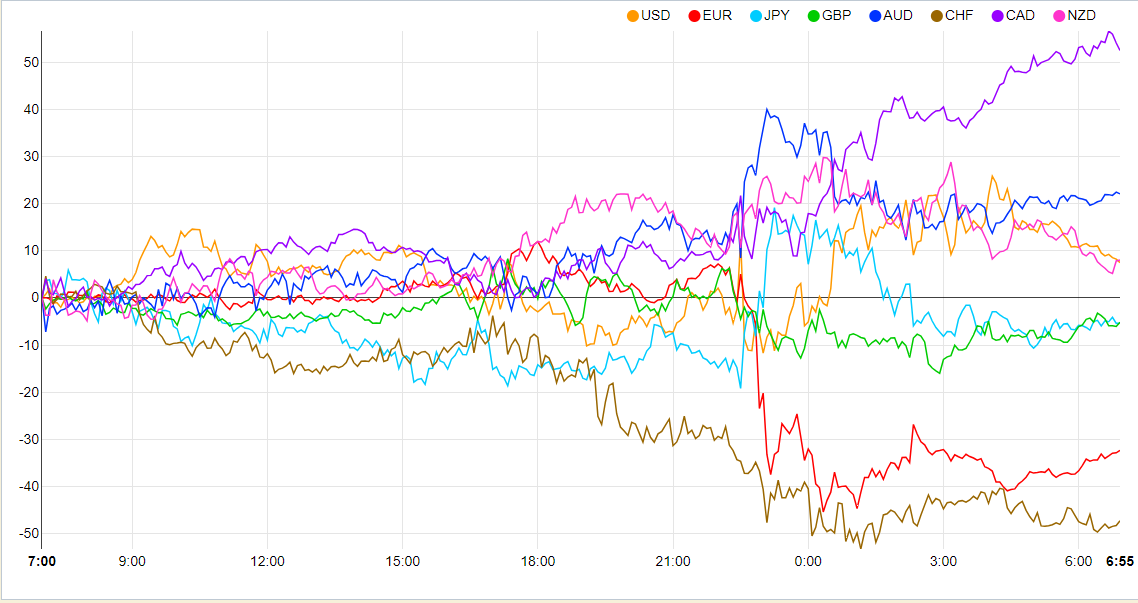

為替市場(FX) 通貨強弱

通貨全体

ドル単体

ドル単体

☑️ ブルームバーグ:ドル指数小幅上昇、ユーロはECB政策金利据え置きにより下落

☑️ シティグループとスタンダードチャータードの分析:金利低下の影響とドルの動向

☑️ 米国GDPの好調な結果と為替市場の反応

その他の市場 金 原油

☑️ 原油市場、約2ヶ月ぶりの高値を記録 – 米国在庫の減少と中国の景気刺激策が影響

☑️ 金価格、小幅反発 – 米経済データと金利動向に注目集まる

原油価格、約2ヶ月ぶりの高値を記録

米国在庫の減少と中国の景気刺激策が影響

ニューヨーク原油相場が大幅に続伸し、約2ヶ月ぶりの高値を記録した。

この上昇は、米国の原油在庫が減少したことや、中国当局の景気刺激措置、ロシア製油所への無人機攻撃などが要因となっている。

アルゴリズム取引が後押し

ウェスト・テキサス・インターミディエート(WTI)先物は1バレル=77ドルを超え、数カ月ぶりに狭いレンジを上回った。

76.20ドルを突破した際、商品投資顧問業者(CTA)のアルゴリズムによる買いが入ったとされる。

地政学的要因と中国の影響

ロシアの製油所が無人機の攻撃を受けたことや、中国政府が景気支援策を発表したことが、原油市場に影響を与えている。

中国は世界最大の原油輸入国であるため、同国のエネルギー消費見通しの上昇は重要なファクターとなる。

市場の見方

「テクニカル分析と需給データの改善が見られるが、地政学的ダイナミクスの悪化が懸念される」との専門家の見解もある。

需給バランスの改善が続けば、原油価格のさらなる上昇の可能性も指摘されている。

金価格、小幅反発

米経済データの影響

ニューヨーク金相場は小反発を見せた。

これは、予想よりも強い米経済データが発表されたことが背景にある。

市場では、これが米政策金利にどのような影響を与えるかが注目されている。

利下げ期待と金投資の魅力

金利スワップ市場では、3月の利下げ確率が50%未満となっている。

高金利環境は、利息を生まない金への投資魅力を減少させる傾向がある。

経済統計と金融政策の見直し

金相場は今月、狭いレンジ取引が続いており、経済指標や政策当局者の発言を受けて、金融政策の見直しが進んでいる。

注目されるPCEコア価格指数

個人消費支出(PCE)コア価格指数が、政策当局による基調的なインフレ判断の重要な指標とされており、次回のFOMCに向けて注目されている。

市場分析(まとめ)

2023年第4四半期の米GDP上昇と市場の反応

米経済の健全な成長とドルの上昇

2023年第4四半期の米国内総生産(GDP)が市場予想を上回り、経済の健全な成長を示しました。

これによりドルは上昇し、ドル指数は0.2%高の103.53ドルを記録。

年初から約2%の上昇を見せています。

このGDPの好調なデータは、米連邦準備理事会(FRB)が利下げを急がない可能性を示唆し、市場に大きな影響を与えています。

ユーロの動向とECBの政策

一方、ユーロは対ドルで6週間ぶりの安値となる1.08215ドルまで下落しました。

欧州中央銀行(ECB)のラガルド総裁の発言により、利下げ議論は時期尚早であることが示され、経済成長へのリスクが下向きであることが指摘されました。

ECBは政策金利を4%で据え置く決定をし、インフレ対策へのコミットメントを強調しましたが、金融緩和への動きは見られませんでした。

債券市場と株式市場の反応

債券市場では、米国債利回りが低下しました。

これは、米GDP統計が予想を上回ると同時に、インフレ率がFRBの目標達成に向けた軌道から外れていないことが示されたためです。

10年債利回りは5.6ベーシスポイント低下し、4.122%となりました。

米株式市場では、S&P500が5営業日連続で最高値を更新し、投資家の心理が上向きました。

特に、IBMの通期収益見通しの好感や、アメリカン航空の年間利益見通しの好感などが背景にあります。

一方で、テスラは売上高見通しを嫌気した売りが広がり、12%下落しました。

金先物と原油市場の動き

金先物は小反発し、中心限月2月物の清算値が前日比1.80ドル高の1オンス=2017.80ドルでした。

米原油先物は続伸し、WTIの中心限月3月物は前日比2.27ドル高の1バレル=77.36ドルとなりました。

今日は以上になります。最後まで見て頂きありがとうございます😊